個人事業主になって初めて確定申告をする場合、きちんとできるのか不安になることがあります。

確定申告の書類はどのようにして作ればいいのか、とても難しそうに感じることのではないでしょうか。そんな心配を和らげてくれるのが税務署の記帳指導です。

管理人は昨年度(2016年度)、開業届を出した後、確定申告(青色申告)をする前段階として記帳指導を受けてきました。税務のことについては全くの素人で、簿記の知識もほとんどないという状態から記帳指導をうけ、無事確定申告を済ませることができました。

この記事では、その様子について書いていきたいと思います。

Contents

記帳指導とは?

記帳指導は確定申告をするにあたって必要な記帳の仕方について、無料で税理士さんに指導してもらえるという制度です。

各税務署によって多少異なってくるとは思いますが、7月に初回の導入講義を受けた後、だいたい8月~翌年2月くらいまでの間、2か月に1回くらいのペースで、合計4回程度税理士さんに直接指導を受けることができます。

記帳指導とは別に記帳説明会というものも行われることがありますので、詳細は担当の税務署への確認が必要です。

また青色申告をする場合は、開業届と青色申告承認申請書を出しておく必要があります。詳しくは税務署のサイトなどを参照してください。

まずは導入講義

全4回の記帳指導の前に導入講義というものが行われます。

導入講義は税務署で他の人たちと一緒に講義を受ける形になります。

日程の都合で出席できない場合は、後日送付される同じテキストを自分で読むことで受講したことと同様に扱われます。

導入講義の内容としては、

- 所得税のしくみ

- 記帳の仕方

- 青色申告、青色申告特別控除制度

- 複式簿記

- 電子帳簿保存法

- e-tax

- マイナンバー制度

についてです。

テキストに沿った内容ですので、わからない所をはテキストを読み直して復習することができます。

記帳指導のスケジュール

記帳指導は、税理士さんに直接指導を受けることができます。

導入講義の後、担当税理士さんの情報が書かれた書類が送付され、後日担当税理士さんから日程調整の連絡がきます。その際に、第1回目の記帳指導の日程を決めて当日に臨みます。

場所は税理士さんによりますが、自宅に来てもらうか、事務所に自分が行くかのどちらかになることが多いと思われます。

大まかなスケジュールとしては以下のようになっていました。

1~2回目

【記帳に関する項目】

- 記帳の内容の確認・指導

- 消費税法における記帳及び帳簿等の保存

- 源泉徴収額の計算方法

3回目

【決算に関する項目】

- 棚卸表の作成

- 収入金額、必要経費の決算整理

- 消費税の決算整理

- 原価償却費の計算方法

- 年末調整の仕方

4回目

【申告書作成等に関する項目】

- 決算書等の作成

- 確定申告書の作成

- 作成コーナーを利用した申告書等の作成及びe-taxの操作

記帳指導を体験

では実際に体験した記帳指導の様子について紹介します。

上の項目で紹介したスケジュール内容を見ると、とても難しく感じるかもしれませんが、全ての内容を網羅するというよりも、必要に応じて指導を受ければ足りると思います。

管理人の場合は、会計ソフトを使用する前提でいました。導入講義の際に、会計ソフトを使う場合は第1回目の記帳指導までに自分で会計ソフトを準備しておくようにアナウンスされていましたので、会計ソフトを用意しました。

クラウド申告ソフトを選択

ちなみに会計ソフトを使用する人向けには別コースで講習を受けるようになっている年度もあるようですが、管理人が記帳指導を受けた年度はそういった講習はありませんでした。

いずれにしても、自分が使用する会計ソフトは、自分で準備する必要があります。

管理人が選んだ会計ソフトは、やよいの青色申告 オンラインです。

このソフトはクラウド型で、ソフトをパソコンにインストールするものではなく、サービス提供会社のサイトへアクセスしてログインした後に使うという形式になります。

なぜこのクラウド申告ソフトを選んだのかというと、やよいは使っている人が多いということで安心感があることと、クラウド型で使う人が増えているということ、ネット上の評判もよかったという点などからです。

また、初年度は無料で使えるということでお試し感覚で使ってみることにしました。

このソフトを使うことを前提にして記帳指導に臨みました。

実際の記帳指導

実際の記帳指導でどんなことをしたのかについて説明します。

1・2回目(8月・10月)

何をどうしていいのかわからなかったため、やよいの青色申告 オンラインに登録して使い方の説明を一通り読み、売上と経費を中心に入力していくことにしました。

その入力作業の中で出てきた疑問をまとめておきました。記帳指導の1~2回目ではそのことを中心に質問して答えてもらうということをしてもらいました。

主な内容としては、

- 経費の範囲について

- 経費の科目について

- 事業主借・事業主貸について

です。

開業したばかりの個人事業主は、口座やクレジットカードがプライベートのものと区別できていないことがあります。そんな時に使えるのが事業主借・事業主貸という概念です。

会計ソフトに入力する場合には個人用かそうでないかを区別して入力できるので、便利に使えました。

3回目(12月)

引き続き、会計ソフトに入力していく中で疑問に思ったことをまとめておいた質問に答えてもらうことが中心になりました。

主な内容は以下でした。

- 領収証の有無について

- デビットカードの処理について

- 事業税について

- 家賃事務所費について

- 開業以前の経費について

4回目(翌2月)

いよいよ最終回なので、質問漏れが無いように気を付けました。

クラウド申告ソフトは必要事項を入力した後、ボタンを押せば確定申告に必要な書類を作成してくれます。事前に作成段階まで進めておきました。指導日に操作方法や作成過程などに間違いがないか最終チェックをしてもらいました。

その他、

- 確定申告に必要な書類

- 片面印刷で2部ずつ印刷すること

- 提出する際のホッチキス止めは必ずしも必要ではないこと

- 確定申告期間

などを確認して終わりました。

いざ確定申告

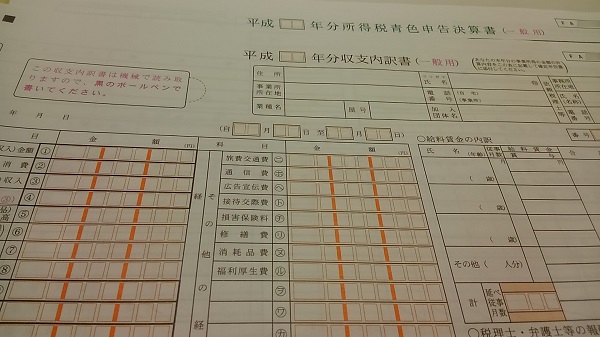

確定申告期間が始まる前に税務署から確定申告についての案内が届きますので、期間や必要書類について確認します。

今回は会計ソフトを使用して書類を作成しましたので、同封されていた用紙は使用しませんでしたが、書式が同じかチェックはしておきました。

また、細かな入力ミスなどがないか慎重にチェックをした後、書類の印刷をしました。

確定申告の現場

今回の確定申告は、実際に税務署に行って書類を提出するという方法を選びました。理由は税務署で実際に書類を提出するということを体験してみたかったからです。

確定申告期間の早い段階では、申告に訪れる人が少ないので細かくチェックされるといったまことしやかな噂も耳にしましたが、実際行ってみると、そんな心配が吹き飛ぶくらいに多くの人でごった返していました。

駐輪場も満車で自転車などが道路周辺にまであふれ、相談は数時間待ちの状態でした。幸い書類提出だけならスムーズに受け付けてもらえました。

マイナンバー制度が導入されたことで、提出の際にマイナンバーの確認が必要となりました。マイナンバーと書類のチェックを受けた後、控用の書類にハンコもらって、無事終わりました。

さいごに

以上が昨年度、記帳指導を受けて確定申告をしたまでの流れでした。

ずっと重荷に感じていた確定申告でしたが、意外とあっけなく終わりました。書類不備がなかったのが幸いでした。

今回初めて確定申告をすることができましたが、まだまだ税務に関する勉強は必要であると感じています。

今回確定申告をすることができたのは、クラウド申告ソフトの存在によるところが大きかったと思います。私の場合は、やよいの青色申告 オンラインを使いましたが、自分にあったものを選んでいけばいいでしょう。

他にもクラウド会計ソフトがいくつかありますが、基本的な機能にあまり差はないと思いますので、最初のうちはシンプルなもので十分です。サポートサービスが受けられるプランは料金が高くなりがちですので、必要かどうか一度使ってみて判断するのがよいでしょう。

クラウド申告ソフトは必要事項を入力した後、いくつかの項目を入力したりチェックしたりしていけば、自動的に必要書類を作成してくれる非常に便利なものです。

もっとも、書類作成の方法は一つではありません。クラウド型ではないソフトを使用される方、ソフトを使用せずに手書きで書類を作成される方など、人それぞれです。それらの方法によって記帳指導の受け方も変わってきますので、ご自身にあったやり方でよいと思います。

記帳指導を受けて確定申告されることを考えておられる方のご参考になれば幸いです。